3D打印专题研究系列报告之十二:欧美主导,中国紧随

时间:2016-03-25 14:52 来源:南极熊3D打印网 作者:中国3D打印网 点击:次

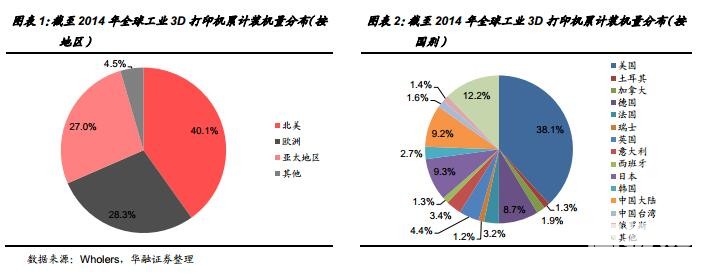

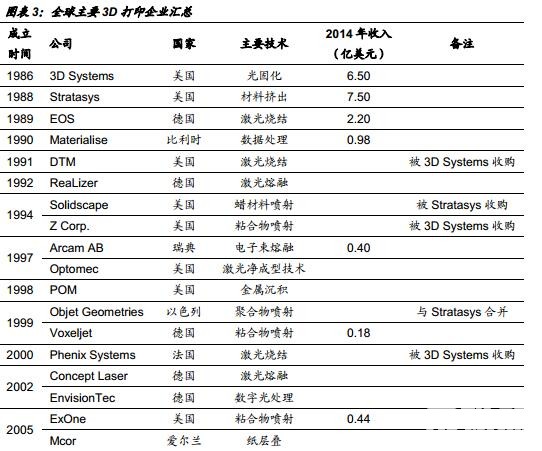

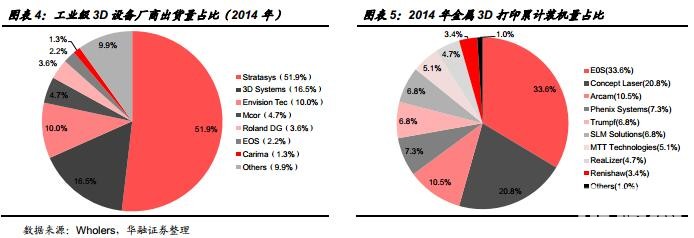

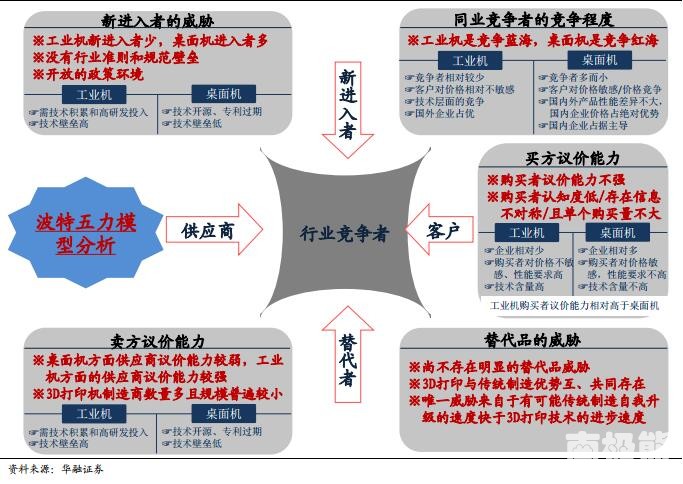

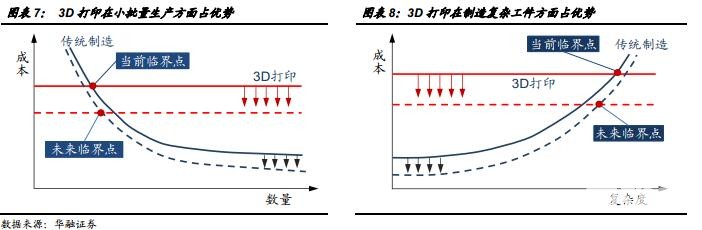

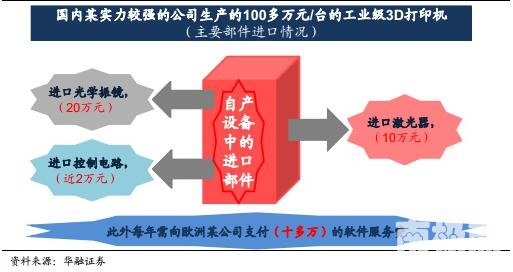

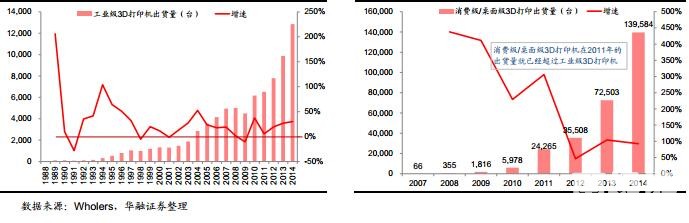

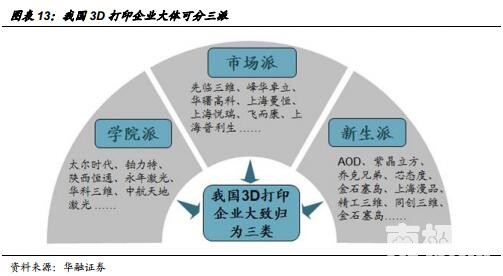

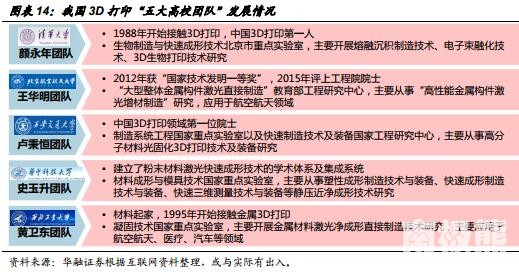

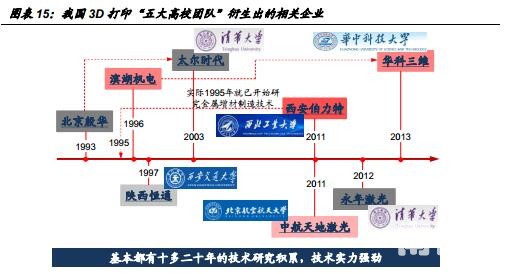

2015年,南极熊3D打印网与华融证券合作,共同对3D打印行业的一批优秀企业进行了调研,共计走访了近50家优秀的3D打印企业,涵盖华北、华东、华中、华南以及西部地区的一些公司,企业类型上覆盖了印机研发生产企业、耗材研发生产企业、打印服务企业、代理公司、设计公司、云平台等.在长达2个月的走访及现场调研之后,华融证券撰写了一系列的研究分析报告. 南极熊将逐渐免费公开这些3D打印行业研究报告的内容,以提供给3D打印行业内外人士作为参考资料.南极熊作为3D打印行业第一互动媒体,一直致力于推动3D打印行业的发展,除了发布最新的行业发展动态,南极熊还开展产品评测,组织线下交流活动,提供优质的3D模型下载,对行业进行深度研究等.本次联手华融证券,就是希望与专业的行业研究机构合作,共同推出专业的研究报告.与其他国内外所谓的研究机构相比,本报告不但具有一定的专业性,而且分析深入,干货多,而且是免费开放给所有熊友. 3D 打印专题研究系列报告之十二: 欧美主导,中国紧随 欧美在全球 3D 打印行业处于领导地位 美国和欧洲企业在全球 3D 打印行业处于领导地位。技术方面:美国和欧洲起步最早,其他地区普遍起步于 20 世纪 90 年代中后期。3D 打印最初的 4 项技术均源自美国,欧洲设备厂商在金属 3D 打印领域技术领先。美国和欧洲在产业化方面优势明显,3D 打印产业链上下游公司多为欧美企业。中国在技术方面起步并不算晚,但在产业化方面相对落后。而日本早在 1988 年就研制出光固化设备,后来设备价格下降,很多厂商退出了市场,近年来也在朝金属 3D 打印领域发展。 目前 3D 行业竞争主要集中在设备厂商之间 随着行业整合加剧,单一技术企业数量减少,技术间的竞争逐渐转变为少数拥有多项技术的企业之间的竞争。按收入,全球主要设备企业分为两个梯队。其中 3D Systems 和 Stratasys 处于第一梯队,通过大量的并购从技术单一的设备商发展为集合多项技术的综合服务商。其余如EOS、Materialise、Arcam、ExOne 等处于第二梯队,这些厂商多在细分领域技术领先,但是技术单一,收入规模相对较小,对产业链上下游的控制力也较弱。按材料,美国企业多集中在非金属材料领域,欧洲企业多集中在金属材料领域。受专利到期等因素影响,非金属 3D 打印行业竞争逐渐加剧,设备价格呈现下降趋势。相比之下,金属 3D 设备的价格仍维持在较高水平。 与欧美相比,我国 3D 打印不论在技术还是市场推广方面均存在差距 我国 3D 打印相对欧美国家起步较晚,不论在技术还是市场推广方面均存在差距。其中,技术方面,我国工业机与国外先进技术水平相比落后10 年左右,桌面机相差不大;市场推广方面,工业机与国外(欧美)相比落后 10 年以上,桌面机落后国外 2~3 年。但我国 3D 打印拥有全球最大的潜在消费市场。中长期来看,中国未来必将超过美国,成为全球最大的 3D 打印市场。 波特五力分析:中国整体行业竞争环境很好,且工业机好于桌面机 对中国 3D 打印行业进行波特五力分析:整体行业竞争环境很好,且工业机好于桌面机。(1)同业竞争方面:工业机处于竞争蓝海,桌面机处于竞争红海。(2)新进入者威胁方面:工业机新进入者少,桌面机进入者多。(3)替代品威胁方面:尚不存在明显的替代品威胁;与传统制造优势互补、共同存在。(4)卖方议价能力方面:桌面机供应商议价能力较弱,工业机供应商议价能力较强。(5)买方议价能力方面:整体买方议价能力不强;相对来说工业机购买者议价能力低于桌面机购买者的议价能力。 学院派占据国内 3D 打印行业主导位臵,五大高校团队研究均已产业化 我国 3D 打印企业大体可以分为三类,一类是学院派、一类是市场派、一类是新生派。目前 3D 打印行业仍处于导入后期到成长初期的过渡阶段,3D 打印的竞争主要还是技术的竞争,以“五大高校团队”为核心的学院派经过十多二十年的积累掌握核心技术,处于国内 3D 打印行业主导位臵。过程中,他们都已将自己的研究产业化,成立了相应的公司。这些公司在各自领域均是竞争力较强的企业。 风险提示 1、3D 打印技术发展不达预期;2、出现更先进的生产技术。 相关研究: 3D打印专题研究系列报告之一_3D 打印概览:崛起中的智能制造方式_20151228 3D打印专题研究系列报告之二_3D 打印技术:熔融沉积成型(FDM)_20151229 3D打印专题研究系列报告之三_3D 打印技术:光聚合成型_20151229 3D打印专题研究系列报告之四_3D打印技术:粒状物料成型_20151229 3D打印专题研究系列报告之公司篇_Stratasys Ltd.(SSYS):行业巨头受困于并购不良反应_20160105 3D打印专题研究系列报告之五_3D打印应用_3D打印在汽车行业的应用贯穿汽车整个生命周期_20160107 3D打印专题研究系列报告之六_3D 打印应用_教育篇:为教育插上翅膀_20160108 3D打印专题研究系列报告之七_3D 打印应用_3D打印在消费和电子产品行业的应用和展望_20160111 3D打印专题研究系列报告之八_3D 打印应用_医疗篇:3D打印与医疗行业天然匹配_20160112 3D打印专题研究系列报告之公司篇_3D Systems(DDD):全球3D打印行业领导者_20160114 3D打印专题研究系列报告之九_3D打印应用_3D打印在航空航天和国防领域的应用和展望_20160119 3D打印专题研究系列报告之十_3D打印政策篇:加速3D打印产业发展,缩小与欧美先进国家差距_20160121 3D打印专题研究系列报告之公司篇 _Organovo(ONVO):全球生物3D打印龙头企业_20160122 3D打印专题研究系列报告之十一_3D打印市场篇_3D打印正处于导入后期到成长初期的过渡阶段_20160126 目 录 一、全球 3D 打印行业竞争格局 ...................... 5 1、按收入,主要设备企业分两个梯队 ....................... 6 2、按材料属性,分为金属材料和非金属材料打印两类企业 ................... 7 二、国内 3D 打印行业竞争格局 ....................... 8 1、中国 3D 打印机行业“波特五力模型”竞争分析 ..................... 8 (1)同业竞争 .......................... 9 (2)新进入者威胁 ......................... 10 (3)替代品威胁........................ 10 (4)卖方议价能力 ............................ 11 (5)买方议价能力 ........................... 12 2、地理上,我国 3D 打印企业分布不均 ................... 13 3、我国 3D 打印企业大体可分为三派:学院派、市场派、新生派 ................... 14 三、国内 3D 打印“五大高校团队”生态圈 ........................... 14 1、学院派占据国内 3D 打印行业主导位臵 ...................... 15 2、“五大高校团队”3D 打印研究成果均已实现产业化 .................... 15 四、风险提示 ...................... 16 一、全球 3D 打印行业竞争格局 根据 Wohlers Associate 统计,2014 年全球 3D 打印收入规模约为 41 亿美元,其中打印服务收入规模约为 13 亿美元。相对一些成熟行业,3D 打印行业整体规模较小。市场主要集中在北美、欧洲和亚太三个地区。这三个地区的3D 设备累计装机量占到了全球的 95%,其中四成在北美(美国为主),欧洲和亚太地区各占近三成。美国、德国、日本和中国四个国家累计装机量排名前列。2014 年设备销售规模排名前四的国家依次为美国、中国、日本、德国。  美国和欧洲企业在全球 3D 打印行业处于领导地位。技术方面美国和欧洲起步最早,其他地区普遍起步于 20 世纪 90 年代中后期。3D 打印最初的 4 项技术均源自美国。美国和欧洲在产业化方面优势明显,3D 打印产业链上下游公司多为欧美企业。欧洲设备厂商在金属3D打印领域技术领先。日本早在1988年就研制出光固化设备,后来设备价格下降,很多厂商退出了市场,近年来也在朝金属 3D 打印领域发展。中国在技术方面起步并不算晚,但在产业化方面相对落后。 行业经过 30 年的发展,目前正处于快速增长期,近年来平均增速在 30%左右。行业增长动力主要来自于下游应用领域的需求增长,专利技术的到期和行业整合也助推了行业发展。3D 打印行业内部的竞争主要分为技术之间的竞争和公司之间的竞争。行业发展初期,各项技术独立发展,市场也相对独立,企业之间不存在竞争关系。随着技术的发展,应用面扩大,不同技术之间开始竞争。当行业整合加剧,单一技术企业数量减少,技术间的竞争逐渐转变为少数拥有多项技术的企业之间的竞争。结合之前产业链分析可以看出,目前 3D打印行业内部的竞争主要集中在设备厂商之间。 1、按收入,主要设备企业分两个梯队 3D 打印行业设备企业数量众多,规模较大的专业设备厂商有近 30 家。按照收入水平划分,处在第一梯队的企业有美国 3D Systems 和 Stratasys。2014年两家公司的收入分别为 6.5 和 7.5 亿美元。通过大量的并购,两家公司从技术单一的设备商发展为集合多项技术的综合服务商。3D Systems 在光固化、 SLS、MJP(多喷头打印)、FTI(膜转印成像)、CJP(彩喷打印)、DMP(金属打印)、PJP(塑喷打印)六个主要技术领域拥有专利。Stratasys 的专利技术主要包括 FDM、Polyjet 和 WDM(蜡沉积成型)。其余公司大多属于第二梯队。处在第二梯队的厂商多在细分领域技术领先,但是技术单一,收入规模相对较小,对产业链上下游的控制力也较弱。EOS 作为金属 3D 打印领域的龙头企业,2014 年收入 2.16 亿美元,设备平均售价 68 万欧元。Arcam、ExOne、SLM Solution、Voxeljet 收入规模规模均在 1 亿美金以下。   2、按材料属性,分为金属材料和非金属材料打印两类企业 金属和非金属是 3D 打印材料的两个主要分类,分别对应不同的打印原理和技术。金属 3D 设备平均售价范围为 10-80 万美元(具体价格取决于打印尺寸和材料),非金属 3D 设备一般在 1-5 万美元之间。美国企业多集中在非金属材料领域,欧洲企业多集中在金属材料领域。2014 年全球专业级 3D 打印设备出货量排名前三的公司都以非金属 3D 打印为主。其中美国 Stratasys 和 3D Systems 两家公司的出货量占行业的近七成。EOS、Concept Laser、SLM Solutions、Arcam、Phenix Systems 五家金属 3D 设备厂商累计装机量占全球的 80%。由于金属 3D 设备单价远高于非金属,因此出货量方面不及非金属 3D设备。受专利到期等因素影响,非金属 3D 打印行业竞争逐渐加剧,设备价格出现下降趋势。相比之下,金属 3D 设备的价格仍维持在较高的水平。  二、国内 3D 打印行业竞争格局 我国 3D 打印相对欧美国家起步较晚,不论在技术还是市场推广方面均存在差距。其中,技术方面,我国工业机与国外先进技术水平相比落后 10 年左右,桌面机相差不大;市场推广方面,工业机与国外(欧美)相比落后 10 年以上,桌面机落后国外 2~3 年。但正如汽车、高铁等高端制造领域一样,我国3D 打印拥有全球最大的潜在消费市场。受全球 3D 打印热潮的席卷以及在工业4.0、智能制造背景下,我国 3D 打印近几年实现快速发展,市场规模几乎是每年翻倍式增长。2015 年,中国 3D 打印市场有望超过日本,成为仅次于美国的全球第二大 3D 打印市场。中长期来看,中国未来必将超过美国,成为全球最大的 3D 打印市场。正如互联网“预言帝”、美国连线杂志创始主编、《失控》的作者凯文• 凯利(Kevin Kelly)预言,中国在移动互联网领域的发展将会帮助中国 3D 打印技术达到世界级水平,而中国特有的制造业背景,将会帮助中国成为 3D 打印技术的领军者。 1、中国 3D 打印机行业“波特五力模型”竞争分析 哈佛大学商学院著名教授、竞争战略之父迈克尔•波特(Michael Porter)在 20 世纪 80 年代初提出“波特五力模型”,他认为行业中存在着决定竞争规模和程度的五种力量,这五种力量综合起来影响着产业的吸引力。五种力量分别为进入壁垒、替代品威胁、买方议价能力、卖方议价能力以及现存竞争者之间的竞争。 中国 3D 打印机行业“波特五力模型”如图:  (1)同业竞争 工业机处于竞争蓝海,桌面机处于竞争红海。 工业级:在工业级,竞争者相对较少,主要是国外几家大的工业级生产企业(通过代理商进入中国)和我国几家技术实力强劲的企业在竞争。其中,国外由于研发早、技术成熟,品牌知名度高,占据一定的优势;国内则多数有高校背景或国外相关工作经历或技术引进,在本土应用、价格方面占据优势。总体来说,我国工业级 3D 打印市场目前还属于竞争的蓝海。由于面对的客户群体对价格相对不敏感,更多的是技术层面的竞争,因此国外企业在目前依然占据优势,但可以看到国内企业在猛起直追,相信很快在国内市场能超过国外企业。国外有 EOS(金属打印占优)、Stratasys、3D systems、Envision Tec;国内有西安伯力特、湖南华曙高科、武汉华科三维、北京易加(原北京隆源团队)、上海联泰科技等。 桌面级/消费级:在桌面级/消费级,由于壁垒较低且市场需求多样,竞争者多而小。消费者对价格敏感,更多是价格竞争,属于竞争红海。在性能方面,国内与国外差距不大,而国内企业占据绝对的价格优势,因此在国内桌面机市场竞争中自主品牌厂家占据主导。国外主要是 MakerBot(已与 Stratasys 合并),国内规模较大的主要有北京太尔时代、浙江闪铸、珠海西通等。 (2)新进入者威胁 工业机新进入者少,桌面机进入者多;没有行业准则和规范壁垒;拥有开放的政策环境。 ①没有行业准则和规范壁垒:我国 3D 打印行业正处于导入后期到发展初期的过渡阶段,且更靠近导入后期,尚缺少相应的准则和规范,导致新进入者没有行业准则和规范的壁垒。②开放的政策环境:在传统制造业转型升级、工业 4.0 背景下,3D 打印作为智能制造的一种,受到国家政策的大力支持。同时国家倡导“大众创业,万众创新”,为新进入者提供了相对开放的政策环境。③技术壁垒方面:工业级 3D 打印机方面需要长期的技术积累和研发投入,存在较高的技术壁垒;桌面级 3D 打印机,相关技术开源且专利过期,技术壁垒低。 综合来看,工业机方面,由于客户对产品性能要求高以及存在较高的技术壁垒,新进入者较少;桌面机方面,客户对产品性能要求不高且技术壁垒低,新进入者较多。 (3)替代品威胁 尚不存在明显的替代品威胁;与传统制造技优势互、共同存在;唯一威胁来自于有可能传统制造技术自我升级的速度快于 3D 打印技术的进步速度。 3D 打印作为一种新兴技术,更多是以“入侵者”的身份抢食传统制造工艺的蛋糕。以 3D 打印为主体,目前来看尚不存在明显的替代品威胁。3D 打印主要在小批量、复杂件生产方面占据优势,不可能完全替代传统制造,二者未来应该是优势互补、共同存在。在 3D 打印“入侵”的过程中,唯一存在的可能威胁来自于传统制造技术的自我升级,而这一威胁主要看二者各自技术进步的速度。如果传统制造技术的自我升级超过 3D 打印技术的进步速度,则会导致 3D 打印在小批量、复杂件的优势降低,反过来侵食 3D 打印原本已经抢占的市场。  (4)卖方议价能力 桌面机方面供应商议价能力较弱,工业机方面的供应商议价能力较强;3D打印机制造商数量多且规模普遍较小。 综合来看,桌面机方面供应商议价能力较弱,工业机方面的供应商议价能力较强。从 3D 打印自身角度来看,由于我国 3D 打印机制造商数量较多且普遍规模较小,因此在与供应商议价方面不占优势。从供应商角度来看,以 FDM为代表的桌面机技术含量不高,我国作为制造工业大国,每个部件对应的供应商都较多,因此,在桌面机领域供应商难以形成较强的议价能力。在工业机部分,由于技术含量高,核心器件,如激光器、软件等,多数来自进口,相关器件的国外供应商要价均较高。以国内某实力较强的工业 3D 打印制造商为例,其一台售价 100 多万元的 3D 打印机上需要进口的器件包括 10 万元的激光器,近 2 万元的控制电路、20 万元的光学振镜,此外公司每年还需要向欧洲一家公司支付十多万元的软件服务费用。另据业内相关权威人士透露,仅进口激光器一项的费用平均就占设备总成本的 1/3。 国内某实力较强的3D打印企业生产的工业级3D打印机主要部件进口情况  (5)买方议价能力 整体买方议价能力不强;购买者对 3D 打印机认知度低,存在信息不对称,且单个购买量不大。 购买者主要通过压价和要求提供较高的产品或服务质量来影响行业中现有企业的盈利能力。目前,我国 3D 打印正处于导入后期向成长初期的发展阶段,购买者对 3D 打印的认知度依然较低,存在信息不对称,且单个购买量不大,购买者的议价能力都不是太强。相对来说,工业机生产企业数量远少于桌面机生产企业数量、工业机购买者对设备的性能要求高于桌面机购买者、工业机购买者对价格的敏感度低于桌面机购买者、工业机技术含量高于桌面机,从这些维度来看,工业机购买者议价能力低于桌面机购买者的议价能力。未来一段时间,随着 3D 打印企业数量的增多、购买者对 3D 打印认知度的提高以及供需双方信息不对的逐渐消除,整个购买者的议价能力有上升的趋势。 10.1988-2014年全球工业级3D打印机出货量 11.2007-2014年全球消费级/桌面级3D打印机出货量  2、地理上,我国 3D 打印企业分布不均 地理上,我国 3D 打印分布不平衡,主要分布在长三角、珠三角(广东),北京,湖北武汉,湖南长沙,陕西西安,山东等地区和省市。其中长三角、珠三角、山东地区临海,相对来说轻工业制造发达,这些企业主要偏重于 3D 打印应用和材料。北京地区偏设备,由于教育、理念等相对发达,主要是桌面机;湖南、湖北、西安地区也偏设备,这些地区相对重工业集中,主要是工业机。  3、我国 3D 打印企业大体可分为三派:学院派、市场派、新生派 如果把我国 3D 打印看做武林的话,其中的企业大体可分为三派:学院派、市场派、新生派。  学院派,以“五大高校团队”(清华、北航、华中科大、西安交大、西北工大)为核心衍生出多家 3D 打印企业,这些企业在技术上有长时间的积累和投入,技术方面具有竞争优势,但由于此类企业往往都是老师和学生作为主力,到了企业,往往会延续之前状态,更多精力聚焦在技术研发上,缺少在市场方面的开拓。代表企业有北京太尔、西安伯力特、陕西恒通、中航天地激光等 市场派,则相反,由于涉足 3D 打印较晚较晚、技术积累不足,更多精力聚焦在市场。大致有三种情况,一种是有 3D 打印工作经验的海归创立的企业,如华曙高科;一种是之前代理国外设备然后熟悉并自主开发的企业,如浙江闪铸;一种则是此前做的是 3D 打印配套业务,而后逐渐往 3D 打印业务转型,如先临三维。市场派的企业,偏应用,整合能力较强。 新生派,多数是在 3D 打印浪潮兴起后的 2013、2014 年成立的 3D 打印企业,偏桌面机领域和下游的应用领域,创客居多。这类企业不仅缺少技术的积累,对市场的把握也是缺少经验。 三、国内 3D 打印“五大高校团队”生态圈 1、学院派占据国内 3D 打印行业主导位置 目前 3D 打印行业仍处于导入后期到成长初期的过渡阶段,3D 打印的竞争主要还是技术的竞争,以“五大高校团队”为核心的学院派经过十多二十年的积累掌握核心技术,在国内 3D 打印行业主导位置。  五大高校团队各有其灵魂人物及研究方向。清华大学以颜永年教授为核心,主要研究方向为熔融层积、电子束融化、3D 生物打印。颜老师也被称为“中国 3D 打印第一人”。北京航空航天大学则是王华明院士团队,主要从事“高性能金属构件激光增材制造”研究,应用领域主要集中于航空航天。西安交通大学则以中国 3D 打印领域第一位院士卢秉恒为核心,主要研究方向为高分子材料光固化 3D 打印。华中科技大学以史玉升教授为核心,建立了粉末材料激光成型技术的学科体系和集成系统,主要从事近净成形技术的研究。西北工业大学的黄卫东教授团队则以材料起家,从事金属 3D 打印方面的研究,应用领域集中于航空航天、医疗、汽车等。 未来,随着人们认知度的提高和应用点的开拓,学院派企业在 3D打印中的竞争优势或有可能降低,市场派则会逐渐占优。因此,对于学院派的企业,在不断提升技术的同时,更应该注重市场。 2、“五大高校团队”3D 打印研究成果均已实现产业化 五大高校团队对 3D 打印均有十多二十年的研究积累,技术实力强劲。过程中,他们都已将自己的研究产业化,成立了相应的公司。这些公司在各自领域均是竞争力比较强的企业。  四、风险提示 1、3D 打印技术发展不达预期;2、出现更先进的生产技术。 免责声明 丁思德,张迪,在此声明,本人具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿等。华融证券股份有限公司(已具备中国证监会批复的证券投资咨询业务资格)已在知晓范围内按照相关法律规定履行披露义务。华融证券股份有限公司(以下简称本公司)的资产管理和证券自营部门以及其他投资业务部门可能独立做出与本报告中的意见和建议不一致的投资决策。本报告仅提供给本公司客户有偿使用。本公司不会因接收人收到本报告而视其为客户。本公司会授权相关媒体刊登研究报告,但相关媒体客户并不视为本公司客户。本报告版权归本公司所有。未获得本公司书面授权,任何人不得对本报告进行任何形式的发布、复制、传播,不得以任何形式侵害该报告版权及所有相关权利。本报告中的信息、建议等均仅供本公司客户参考之用,不构成所述证券买卖的出价或征价。本报告并未考虑到客户的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时可就研究报告相关问题咨询本公司的投资顾问。本公司市场研究部及其分析师认为本报告所载资料来源可靠,但本公司对这些信息的准确性和完整性均不作任何保证,也不承担任何投资者因使用本报告而产生的任何责任。本公司及其关联方可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务,敬请投资者注意可能存在的利益冲突及由此造成的对本报告客观性的影响。 华融证券股份有限公司市场研究部 地址:北京市朝阳区朝阳门北大街 18 号 15 层(100020) 传真:010-85556173 网址:www.hrsec.com.cn 华融证券 3D 打印研究团队 (责任编辑:admin) |