CONTEXT报告:全球3D打印行业洞见,"入门级"崛起与"工业级"转型

时间:2024-06-26 09:04 来源:TCT亚洲视角 作者:admin 点击:次

本文是由CONTEXT的全球分析副总裁Chris Connery先生带来的《全球3D打印洞察》报告,其中他特别分享了对全球3D打印行业2023年第四季度市场的分析,并对未来一年的市场进行了预测。

CONTEXT的全球分析副总裁Chris Connery先生

*以下内容整理自现场速记稿

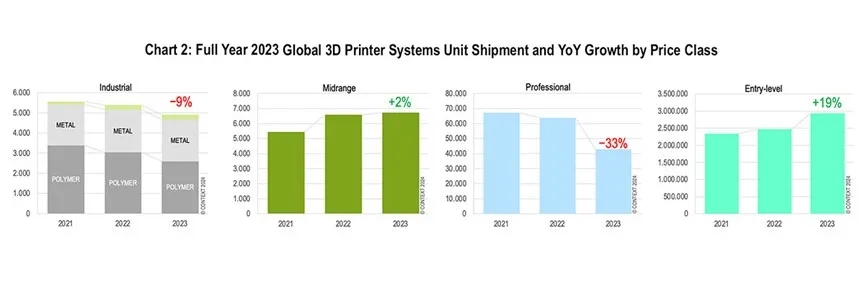

CONTEXT全球分析副总裁Chris Connery先生把3D打印设备分为4个价格类别,即入门级(2500美元以下)、专业级(2500美元至2万美元)、中端级(2万美元至10万美元)、工业级(10万美元以上)。 他说:“虽然全球工业级打印机在第四季度的出货量较上一季度(环比)略有增长(1%),但全球高利率也导致企业选择等待利率下降后再投资新资本设备,因此与上一年同期相比(同比)出货量下降了13%。与工业级面临相似的问题,中端级打印机的出货量同比下降了7%。受到“黏性”通货膨胀影响的公司寻求更便宜的替代品,导致专业级打印机的出货量下降了32%。然而,对于售价低于2500美元的入门级打印机来说,这种趋势产生了积极影响,其出货量较上一年同期增长了35%。” 从所有价格类别的总销售额来看,北美仍然是3D打印机的最大市场,该地区在2023年第四季度的发货量占所有类别销售额的41%。相比之下,发往西欧的打印机占销售额的26%,中国占18%。在这三个领先地区中,中国市场近期增长最为迅猛,并成为重要的工业级价位市场的领先者。

入门级 2023年第四季度,全球共出货近100万台(993,000台)入门级3D打印机——创造了新的季度纪录!其中,创想三维在该季度的出货量同比增长38%,表现令人印象深刻;与此同时,拓竹(Bambu Lab)的出货量增长3000%,是该类别整体表现的主要推动因素之一。 整个年度,出货量较2022年增长19%,全球通胀反而扩大了该类别打印机的市场基础。2023年,94%的入门级打印机出货量来自中国供应商(2019年为88%),其中89%来自仅四家供应商:创想三维、纵维立方、爱乐酷、拓竹。 专业级 2023年第四季度对于这一价格区间的产品来说又是一个艰难的时期。虽然专业级3D打印机的出货量比第三季度增长了21%,但同比已连续第九个季度下降。在全球通胀居高不下的背景下,这一价格区间内的市场份额变化并非主要发生在这一价格区间内,而是发生在这一价格区间与更低价区间之间。专业买家已经意识到,入门级产品曾被认为仅适用于消费者,但其功能与这一价格区间的产品相似。 整个年度的出货量急剧下降,同比下降33%。全球前十大厂商(除初创企业Nexa3D外)在2023年的出货量均低于2022年。近年来,专业打印机制造商尽管出货量下降,但仍能通过推出新功能和提高价格来维持或增加收入。然而,这一策略在2023年并未奏效,因为通货膨胀改变了终端市场的购买习惯。 中端级 在2023年第四季度,中端级的出货量环比增长16%,但同比下跌7%。该类别表现参差不齐,一半以上的供应商出货量同比下降,而另一半的出货量持平或有所增长。其中,联泰科技在国内的光固化打印机出货量强劲,全年持续增长;闪铸三维的WaxJet打印机需求增加;Nexa3D则受益于其从XYZprinting收购的Polymer Powder Bed Fusion业务。 整个年度来看,类别领先者依然是Stratasys(再次蝉联)、联泰科技和Formlabs。联泰科技和Formlabs引领了该类别的增长。尽管这两家供应商在该类别中实现了令人印象深刻的年度增长(分别为88%和123%),但整个细分市场仅实现了2%的轻微同比增长。老牌厂商Stratasys、3D Systems和Markforged在2023年均出现了中端设备出货量的两位数百分比下降。2023年的关键驱动力是Formlabs,该公司成功地为新型平价聚合物粉床熔融创造了市场,而联泰科技则将注意力集中在不断增长的中国市场。 工业级 第四季度,全球工业级打印机出货量同比下降13%,主要原因是聚合物设备出货量下降了25%,尤其是聚合物光固化区间的出货量表现疲软。联泰科技和3D Systems的光固化打印机销量均出现下滑。工业金属打印机的出货量实际上增长了4%,因为中国粉末床熔融(PBF)市场的增长以及全球范围内定向能量沉积(DED)设备销量的增加。就全年而言,由于资本支出的减少(高利率缘由),这一价格级别受到了严重影响,导致工业级打印机的总出货量较2022年下降了9%。 虽然定向能量沉积(DED)设备的发货量在2023年第四季度同比增长了30%,但粉末床熔融(PBF)仍然是最常见的金属技术,代表了2023年第四季度所有工业金属增材制造(AM)设备发货量的72%。尽管PBF设备在第四季度的总发货量下降了1%,但其中北美和欧洲的发货量同比下降,而中国的发货量则同比增长。

中国供应商在去年第三季度表现不佳,但在第四季度反弹,发货量较去年同期增长25%(大部分发往其本土地区)。目前,全球工业金属PBF打印机发货量的一半以上来自中国供应商。从2022年第四季度开始,西方供应商在该领域的发货量下降了20%。2023年第四季度,由于两家领先企业都面临挑战,光固化树脂的发货量同比下降39%。该类别市场份额达49%的联泰科技主要面向中国大陆市场销售,其2022年上半年的发货量仍因疫情封锁而波动不定,因此复苏不均衡。这一类别下的西方领先企业3D Systems继续受到其关键应用领域——牙科领域需求疲软的挑战。经济压力导致消费者将支出从美容牙科手术中转移出去,因此该行业的许多公司都不再投资购买新设备。

最后Chris总结表示,随着2024年第一季度结束,对2024年的许多预测仍然保守。他预计,专注于工业的参与者的预测将保持谨慎,因为他们正在观望全球利率接下来会如何变化。但是,也有许多人看到了积压需求的强劲迹象。

中国预计将实现强劲的GDP增长,同时还看到了一些潜在的上行需求,例如航空航天领域增材制造方面或许会有一些新的投资。根据2024年全球发货量的预测,所有价格等级的产品都将实现单位增长(工业级5%、中端级4%、专业级3%、入门级8%)。随着需求的进一步释放,2025年将迎来更高增长。2025年各类别产品的增长率都将超过10%,增长率将升至两位数(2024年至2025年预测为:工业级16%、中端级12%、专业级13%、入门级11%)。然而, 如果在2024年潜在需求能够提前释放,那么将有望为增长注入更强动力,推动整体发货量增长。 (责任编辑:admin) |